Ngành ngân hàng đang phải gồng gánh nhiều trọng trách đối với nền kinh tế trong bối cảnh đại dịch Covid-19 vẫn diễn biến phức tạp. Ảnh:tpb.vn

Tín dụng và huy động vốn đều sụt giảm so với cùng kỳ năm trước

Theo Ngân hàng Nhà nước (NHNN), trong 2 tháng đầu năm, tăng trưởng tín dụng toàn hệ thống chỉ đạt 0,06%, giảm mạnh so với mức tăng 1% của cùng kỳ năm trước. Đây cũng là mức tăng trưởng thấp nhất cùng kỳ trong 6 năm trở lại đây. Còn số liệu mới nhất của Tổng cục Thống kê, Bộ Kế hoạch và Đầu tư cho biết, tính đến ngày 20/3, tín dụng của nền kinh tế tăng 0,68% (cùng kỳ năm trước tăng 1,9%).

Tăng trưởng tín dụng giảm mạnh là điều đã được các chuyên gia dự báo. Trước đó, Báo cáo tác động của dịch bệnh đến kinh tế Việt Nam do TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu Ngân hàng Thương mại cổ phần (TMCP) Đầu tư và Phát triển Việt Nam (BIDV) thực hiện cũng nhận định, dịch Covid-19 sẽ khiến ngành ngân hàng chịu nhiều thiệt hại do cầu tín dụng giảm, đặc biệt trong nửa đầu năm.

Thực tế cho thấy, tín dụng vẫn là mảng chủ chốt giúp nhiều nhà băng đạt được lợi nhuận cao trong những năm qua. Do tăng trưởng tín dụng sụt giảm trong quý I nên một số ngân hàng đã tính đến phương án điều chỉnh mục tiêu lợi nhuận. Đơn cử, trong Báo cáo thường niên năm 2019 do Ngân hàng TMCP Nam Á vừa công bố, mục tiêu lợi nhuận trước thuế năm 2020 của Ngân hàng này đã giảm 13,47% so với năm 2019, ở mức 800 tỷ đồng. Còn tại BIDV, Ngân hàng hiện vẫn giữ mục tiêu lợi nhuận riêng lẻ là 12.500 tỷ đồng. Tuy nhiên, BIDV cũng đã xây dựng sẵn các kịch bản để có thể điều chỉnh mục tiêu lợi nhuận trong trường hợp dịch bệnh kéo dài, làm ảnh hưởng đến tình hình kinh doanh của Ngân hàng. Theo nhận định của các chuyên gia, trong quý II, nếu dịch bệnh không suy giảm, số lượng ngân hàng phải điều chỉnh giảm mục tiêu lợi nhuận sẽ tăng lên.

Không chỉ tín dụng sụt giảm, một số chỉ tiêu khác cũng tăng chậm lại. Số liệu của Tổng cục Thống kê cho biết thêm, tính đến ngày 20/3, tổng phương tiện thanh toán tăng 1,55% so với cuối năm 2019 (cùng kỳ năm trước tăng 2,54%); huy động vốn của các tổ chức tín dụng tăng 0,51% (cùng kỳ năm 2019 tăng 1,72%). Nguyên nhân là do các DN đang gặp nhiều khó khăn, phải thu hẹp hoạt động sản xuất, kinh doanh. Nhiều DN phải rút tiền gửi ngân hàng để trang trải các chi phí vận hành, trả lương nhân viên…

Gánh nặng lớn đòi hỏi quyết tâm cao

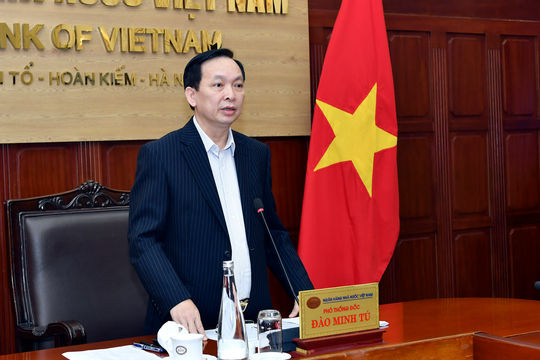

Việc cả tín dụng, huy động vốn lẫn tổng phương tiện thanh toán đều sụt giảm cho thấy các ngân hàng cũng đang chịu nhiều tác động tiêu cực từ đại dịch Covid-19. Dù vậy, ngành ngân hàng vẫn quán triệt tinh thần chỉ đạo của Thủ tướng Chính phủ: đáp ứng đầy đủ, kịp thời nhu cầu vốn phục vụ sản xuất, kinh doanh; áp dụng các biện pháp hỗ trợ đối với khách hàng gặp khó khăn do ảnh hưởng của Covid-19. Tại buổi làm việc trực tuyến với 12 ngân hàng thương mại (NHTM) cổ phần mới đây, Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú đã yêu cầu các NHTM cần quyết liệt chủ động xây dựng kịch bản phù hợp với hoạt động của từng ngân hàng, quán triệt tinh thần chia sẻ, đồng hành với DN.

Thực hiện chỉ đạo của NHNN, 37 ngân hàng đã xác nhận miễn/giảm phí chuyển tiền lần 2 cho khách hàng, chiếm tỷ trọng 98,9% tổng số lượng giao dịch chuyển tiền qua Công ty Cổ phần Thanh toán chuyển mạch Quốc gia Việt Nam. Trong đó, 14 ngân hàng đưa mức phí thu khách hàng về bằng 0 đồng, chiếm 49,1% lượng giao dịch miễn phí dịch vụ. Nhiều ngân hàng đã tích cực triển khai Thông tư số 01/2020/TT-NHNN quy định về cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng bởi dịch Covid-19.

Ông Nguyễn Quốc Hùng - Vụ trưởng Vụ Tín dụng các ngành kinh tế (NHNN) - cho biết, đến nay, các ngân hàng đã tạo điều kiện cho 47.000 khách hàng vay gần 80.000 tỷ đồng (chiếm 30% gói tín dụng 285.000 tỷ đồng). Là một trong những ngân hàng tích cực triển khai gói tín dụng này, BIDV đã hỗ trợ được hơn 28.000 tỷ đồng trên tổng số 120.000 tỷ đồng đăng ký. Còn Ngân hàng TMCP Á Châu cũng đã dành 5.000 tỷ đồng giúp các khách hàng hiện hữu bị ảnh hưởng trực tiếp bởi Covid-19 duy trì hoạt động kinh doanh và 15.000 tỷ đồng cho tất cả khách hàng với các mức lãi suất phù hợp.

Tinh thần của các ngân hàng là hỗ trợ tối đa cho khách hàng, vì khách hàng phục hồi thì ngân hàng mới phát triển được. Tuy nhiên, các gói hỗ trợ lần này hoàn toàn là “tiền túi” của ngân hàng, trong khi tiềm lực tài chính mỗi nhà băng lại có hạn. Bởi vậy, nhiều ngân

ộng cho vay nếu không đảm bảo kiểm soát chặt chẽ sẽ khiến các nhà băng gặp rủi ro về nợ xấu, phải tăng mức trích lập dự phòng trong tương lai.

Không chỉ triển khai các giải pháp hỗ trợ khách hàng, công tác chỉ đạo điều hành cũng như hoạt động của ngành ngân hàng còn phải góp phần quan trọng vào việc ổn định vĩ mô, kiểm soát lạm phát. Với dự trữ ngoại hối trên 80 tỷ USD, NHNN có đủ tiềm lực để can thiệp, bình ổn thị trường ngoại tệ, góp phần ổn định kinh tế vĩ mô. Tuy nhiên, hiện nay, chỉ số giá tiêu dùng (CPI) quý I/2020 tăng 5,56% so với cùng kỳ năm 2019 - mức tăng bình quân quý I cao nhất trong giai đoạn 2016-2020, thị trường vàng và ngoại tệ vẫn có những biến động khó lường. Hơn nữa, hệ thống ngân hàng cũng đang chịu ảnh hưởng lớn từ dịch bệnh. Trong bối cảnh đó, việc phải gồng gánh nhiều nhiệm vụ, từ hạ lãi suất, cho vay vốn giải cứu DN, đến giữ ổn định thị trường vàng, ngoại tệ, đảm bảo kiềm chế lạm phát… là gánh nặng không nhỏ đòi hỏi sự nỗ lực, quyết tâm cao của ngành ngân hàng.

THÀNH ĐỨC

.jpg)